手头有多余钱 先还房贷还是投资?/陈淳欣

在考虑买房产时,哪些因素才是最重要?如果问房地产专家,他们可能会强调:“地点!地点!地点!”但从财务规划师的角度来看,最核心的在于你现在的财务状况。同时,先还房贷还是投资好?听听专家意见。

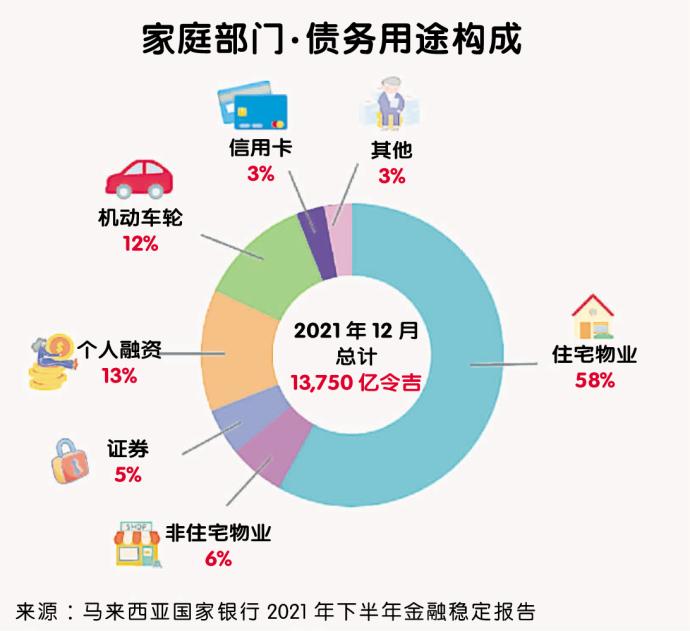

根据 2021 年下半年国家银行金融稳定报告的数据,大约有60%的家庭债务与住房有关。超过 70%的首次购房者的贷款价值比(Loan-to-value)比率超过了 90%,这增加陷入负资产境地的风险。

而自从2022年5月起,我国的隔夜政策利率(Overnight Policy Rate)已连续上调5次,导致越来越多的借款人难以负担每月的贷款,这迫使金融机构不得不公开拍卖这些房产。

这种趋势在一定程度上是因为马来西亚的房价很高,让很多人难以承受。

此外,市场上流行的观念强调买房比租房好,结婚前至少要有房子,加上社交媒体上不断涌现出许多人购买、豪华装修房屋的案例,让没有房子的人感觉买房是必不可少;房产导师大力宣传如何借助房地产快速杠杆债务,鼓励透过房产获取被动收入,进而达到财务自由。

因此,即使在经济条件未必充裕的情况下,仍有人不遗余力地购置房产。尽管这些观念和知识值得追求和学习,却未必适合每个人。

在追求梦想家园和财务自由之前,最重要的是确保经济状况能够支撑。否则,一时冲动的决定可能会让你长期背负沉重的债务,陷入困境。

合理的房贷占收入比例是多少?

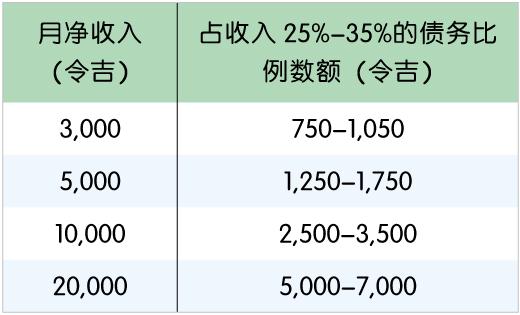

作为一个普遍的原则,我们应尽量减少个人债务,将所有债务控制在净收入的35%以内(包括房屋贷款、汽车贷款和学生贷款)。更具体地说,房屋贷款大约占25%。即使没有其他债务,也建议将房屋贷款限制在25%左右。

毕竟,房贷是长期债务,如果将整体负债推至35%的上限,而短期内还计划购买新车,那债务占收入的比例就会超过了35%的界限。

买房不仅仅需要考虑房贷,还会涉及很多费用,比如水电费、管理费、保险费、储备金、评估费等。因此,在考虑买房时,也要仔细想一想自己是否负担得起这些花费。

以小明为例,每月赚的钱扣除生活费和车贷后,还剩大约2000令吉。如果他用来购买月供大约2000令吉的房子,就会有相当大的风险。

假设贷款金额为50万令吉,期限为 35 年,利率为 4%(标准化基准利率,SBR 3% +1%)。房贷的月供金额将为2214令吉。如果利率上调,房贷金额也会增加(固定房贷利率除外)。

根据这种情况,小明若需要支付与房屋有关的额外费用,可能需要削减生活支出或借助信用卡来周转。此外,如果利率上涨了 1%,他的月供就会增加约 300 令吉,这将增加他的还款负担。

为了能够支付房屋贷款,他就不得不在基本需求、生活质量和家庭责任之间作出牺牲。甚至可能需要寻找额外的工作机会,以赚取更多的收入。原本以为买了房子后生活会变得更好,结果却增加了许多“不得不”的挑战。

因此,如果能够遵循这个指南,并且留出一些预算用来应对不可避免的开支,那么就能够有效地预防未来可能出现的现金流问题。同时,还能够有额外的资金可用于其他财务目标,比如紧急备用金、旅行和退休计划等。

还贷或投资视个人要求

有些人在社交群里问:“如果我每月手头有多余的钱,是还贷款还是投资比较好?” 一般情况下,人们倾向于建议投资,因为如果选择投资回报率比贷款利率更高的投资工具,长期下来获得的收益会超过省下来的利息。这些建议通常是基于回答者的个人观点,而不是针对提问者的实际情况做出回应。

想想看,一个对你毫不了解的陌生人怎么可能仅仅通过一个问题就能给你提供真正适合的建议呢?

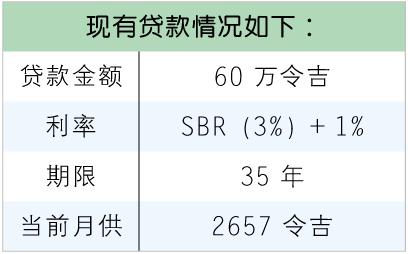

艾玛是一位35岁的女性,最近刚买了一套房子。她是一个谨慎的人,不喜欢背负沉重的债务,也不太愿意承担高风险的投资。她打算在 60 岁的时候退休。

在这种情境下,将多余的资金投资于回报率高于住房贷款利率的投资是否真的适合艾玛呢?很显然,未必如此。

多还债务少付利息

相反,如果艾玛选择将额外的500令吉用来还贷款,这会在未来积累16万的利息节省。贷款期限也会从 35 年缩短至 25 年。这个决定将使她在60岁时就能还清房贷,而不是要延长到70 岁。同时,她也避免了为了追求高回报的高风险投资而夜不能寐,也不用担心辛苦积攒的钱可能会丢失。退休后,她能够专注于享受晚年生活,摆脱房贷的烦恼。

因此,要偿还贷款还是进行投资,需要考虑的因素超越了单纯的计算利率。

1)个人目标

你更趋向于尽早摆脱债务,还是愿意在实现其他生活目标的同时承担着抵押贷款的责任?

2)风险承受能力

高回报通常伴随高风险,你是否能够承受市场波动,或者更偏好稳定的投资收益?

3)投资知识

你是否具备投资知识,并愿意投入时间研究和管理,或者只是希望顺利偿还贷款?

4)未来计划和开支

你是否需要留出钱来应对未来可能的支出,如子女教育或医疗费用?

5)退休和长期计划

你是否希望在退休时仍然还着房屋贷款,还是更倾向于退休时房贷已还清?

要做出明智的决定,需要平衡考量财务和非财务的因素。你的选择应该与你的价值观、背景以及全面的生活规划相符。

(注:本文仅供财务教育目的,并不应视为财务建议。)